Vyšší limit plátcovství DPH a nová paušální daň od ledna 2024

Podnikatelé s ročním obratem do dvou milionů korun nejsou povinnými plátci DPH. Zvýšený limit usnadňuje administrativu, zavádí paušální daň pro příjmy mezi jedním a dvěma miliony korun, prodlužuje lhůty pro kontrolní hlášení a snižuje pokuty za opožděné podání.

10 minut čtení

Až do konce roku 2022 platilo, že jakmile podnikatelé vydělali za rok – respektive za jakýchkoli 12 po sobě jdoucích měsíců – milion korun a více, museli se povinně přihlásit k plátcovství DPH. Tomu se chtěla řada podnikatelů vyhnout, a tak především ke konci roku museli pečlivě hlídat, aby tento limit nepřekročili a poslední fakturace tak občas uměle odkládali na další období.

Od 1. ledna 2023 se ovšem zvyšil tento limit pro povinnou registraci plátce DPH z jednoho na dva miliony korun. Díky tomu si řada živnostníků uleví a „hrozbu“ plátcovství DPH přestane řešit. Přečtěte si, jaké další změny novela zákona už od loňského roku přináší.

Dva miliony bez daně

Od 1. ledna roku 2023 se plátcem DPH povinně stává pouze podnikatel, který překročí obrat dva miliony korun během jakýchkoli 12 po sobě jdoucích měsíců. Přihlášku k registraci k DPH musíte případně podat do 15. dne v měsíci následujícím po tom, kdy vám vznikla povinnost stát se plátcem. Pokud tedy překročíte stanovený obrat třeba v únoru, do 15. března se musíte přihlásit k registraci plátce DPH na daňovém portálu.

Změna limitu pro plátcovství DPH je také nově příležitosti na změnu pro podnikatele, kteří mají obrat do dvou milionů korun a v minulosti se museli povinně stát plátci DPH. Tito podnikatelé mohou požádat o zrušení registrace DPH a stát se opět neplátci DPH. Samozřejmě zůstala zachována i opačná možnost – dobrovolná registrace k plátcovství DPH i při obratu pod dva miliony korun.

Platba paušální daně

Spolu se zvýšením limitu pro povinné plátcovství DPH se od 1. ledna 2024 zvedá také limit pro platbu paušální daně. Tu mohou od 1. ledna 2024 odvádět i živnostníci, jejichž příjmy z podnikání jsou mezi jedním a dvěma miliony korun a nejsou plátci DPH.

Co je paušální daň?

Paušální daň byla zavedena v lednu 2021 s cílem zjednodušit odvody a administrativu živnostníkům. Díky paušální dani mohou živnostníci vyřešit tři odvody – důchodové pojištění, zdravotní pojištění a daň z příjmů – v jediné měsíční platbě. Pokud se rozhodnete odvádět paušální daň, budete pravidelně každý měsíc platit pouze jeden měsíční paušál a nebudete pak už muset podávat ani daňové přiznání k dani z příjmů fyzických osob ani přehled o příjmech a výdajích pro zdravotní pojišťovny a správu sociálního zabezpečení.

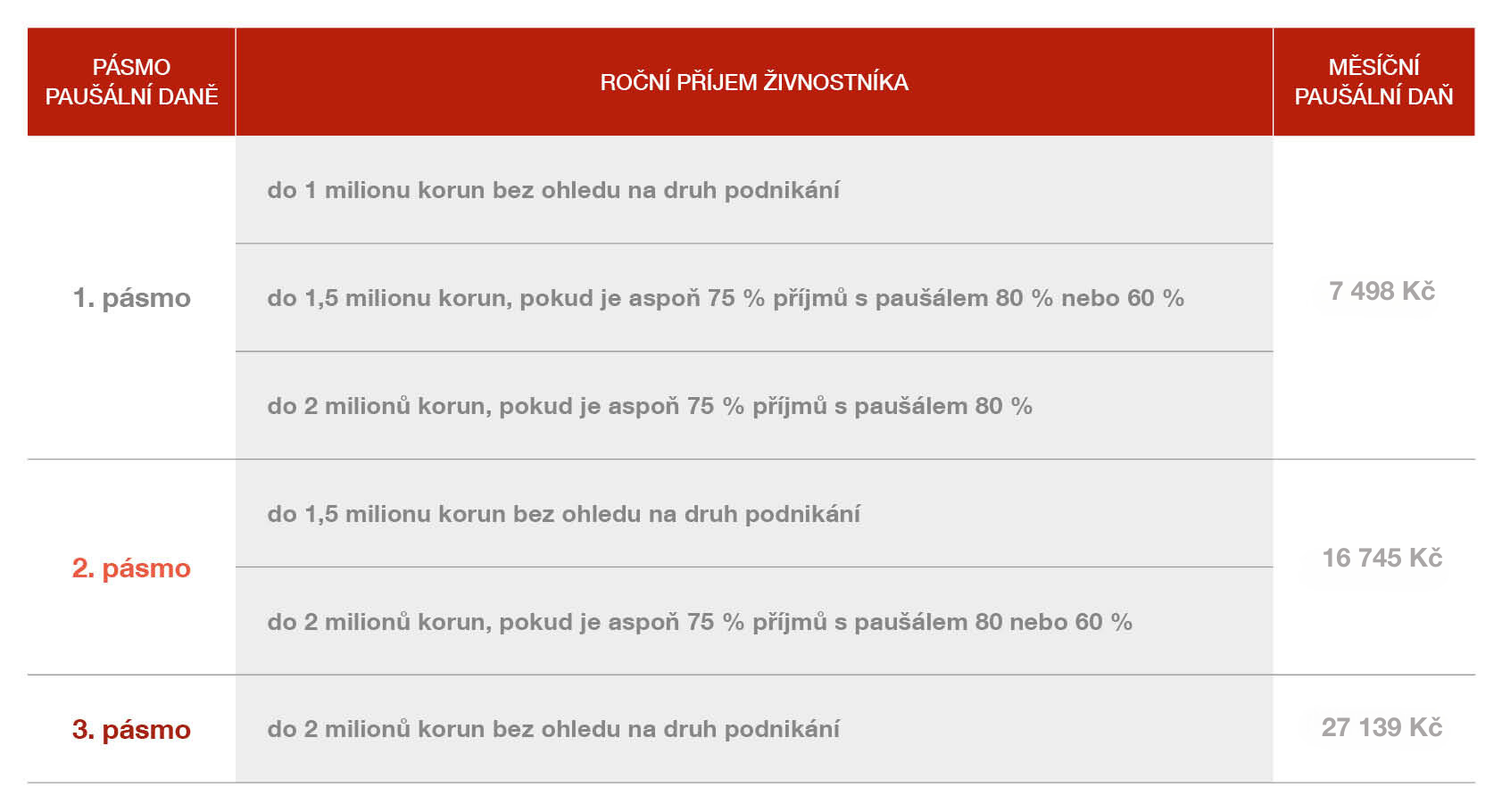

Od ledna 2024 se pro paušální daň zavádějí tři pásma a o její výši rozhodují jednak příjmy živnostníka a jednak jeho výdajový paušál, tedy druh podnikání, který má tři kategorie:

-

Výdajový paušál 80 % mohou uplatit živnostníci, kteří mají příjmy ze zemědělské výroby, lesního a vodního hospodářství nebo příjmy z živnostenského podnikání řemeslného.

-

Výdajový paušál 60 % mohou uplatnit podnikatelé z ostatních živností – tedy volných, vázaných a koncesovaných.

-

Výdajový paušál 40 % platí pro všechny ostatní druhy podnikání.

Paušální daň má od roku 2024 tyto tři varianty: 7.498 Kč (daň z příjmů 100 Kč, důchodové pojištění 4.430 Kč, zdravotní pojištění 2.968 Kč), 16.745 Kč (daň z příjmů 4. 963 Kč, důchodové pojištění 8.191 Kč, zdravotní pojištění 3.591 Kč) nebo 27.139 Kč (daň z příjmů 9.320 Kč, důchodové pojištění 12.527 Kč, zdravotní pojištění 5.292 Kč). Podmínky pro stanovení výše paušální daně shrnuje následující tabulka:

Abyste mohli využít paušální danění, musíte si ještě dát pozor na ostatní příjmy (nad rámec podnikání), které můžete v daném období dosáhnout. Dosud jste se museli vejít do 15 tisíc korun za 12 měsíců, pro rok 2024 je tento limit 50 tisíc korun. To ocení především podnikatelé, kteří na paušální daň dosud nedosáhli kvůli drobným příjmům třeba z nájmu nebo investic.

Když nechcete platit paušální daň

Pokud vás paušální daň neoslovila, máte pro platbu daně z příjmů další tři varianty:

- Paušální výdaje (pro roční příjmy do dvou milionů korun): Sledujete pouze své příjmy, výdaje v daňovém přiznání uplatníte jen jako procento z příjmů – nemusíte je tedy nijak prokazovat ani si schovávat účtenky. Měsíčně platíte zálohy na sociální a zdravotní pojištění, jednou ročně podáváte daňové přiznání a přehledy pro zdravotní pojišťovnu a ČSSZ; na základě toho vám budou nastaveny zálohy na další zdaňovací období.

- Daňová evidence: Evidujete všechny své příjmy a výdaje, z nich si vypočítáváte daň v daňovém přiznání. Daňová evidence se vyplatí, pokud máte vysoké výdaje související s podnikáním – díky nim si výrazně snížíte základ daně a samotnou daň z příjmů. Stejně jako u paušálních výdajů měsíčně platíte zálohy na sociální a zdravotní pojištění a jednou ročně podáte daňové přiznání a přehledy pro pojišťovnu a ČSSZ.

- Účetnictví: Jeho vedení je povinné jen pro firmy zapsané v obchodním rejstříku a pro živnostníky s obratem nad 25 milionů korun ročně. V rámci účetnictví evidujete náklady, výnosy a všechny finanční pohyby v rámci vašeho podnikání. Měsíčně platíte zálohy na sociální a zdravotní pojištění. Jednou ročně podáte daňové přiznání a přehledy pro pojišťovnu a ČSSZ.

Paušální daň se nehodí pro každého podnikatele

Pro „paušalisty“ s ročním příjmem do milionu korun se v podstatě nic nemění, kromě menšího navýšení ceny. O přechodu na paušální daň po novele by ale měli nově zauvažovat především živnostníci vykonávající svobodná povolání. Třeba právník s ročním příjem 1,9 milionu korun odvede státu standardním daněním 386 000 Kč za rok. Paušální daň ho přitom může vyjít jen na 325 668 Kč.

Podnikatelé, kteří by mohli spadat do druhého nebo třetího pásma paušální daně, si ovšem musí průběžně hlídat výši dosažených příjmů. Například konzultant s ročním příjmem 1,45 milionu korun zaplatí na paušální dani ročně 74 496 Kč. Pokud ale vyfakturuje během 12 měsíců o dalších 60 tisíc korun víc, jeho celkový příjem překročí 1,5 milionu korun a bude muset za celé období odvést celkovou paušální daň 200 940 Kč.

O paušální dani naopak nemá vůbec cenu uvažovat, pokud jste podnikatelé, kteří jsou ve ztrátě, případně uplatňují ve vyšších částkách slevy na děti nebo manžela/manželku. Nevyplatí se ani řemeslníkům a zemědělcům s 80% výdajovým paušálem, pro které je výhodnější zůstat v režimu standardního zdanění.

Změny v kontrolním hlášení

Každý plátce DPH musí pravidelně předkládat kontrolní hlášení. Novela zákona od ledna 2023 prodlužuje lhůtu pro podání následného kontrolního hlášení (tedy provedení oprav, které si případně vyžádá finanční úřad) na 17 dní místo dosavadních 5 dní. Tato lhůta ovšem nově platí už od doručení zprávy do datové schránky, tedy ode dne vyzvání finančním úřadem bez ohledu na to, kdy se živnostník do datové schránky přihlásí a zprávu si přečte.

Přestává tedy platit stávající 10denní lhůta, po které se zpráva v datové schránce automaticky považovala za doručenou a přečtenou. Čím dřív si tedy přečtete zprávu v datové schránce, tím víc budete mít času na zpracování opravy kontrolního hlášení.

Novela zákona také snižuje pokuty podle paragrafu 101h (v původní výši 10 000 Kč, 30 000 Kč a 50 000 Kč) na polovinu. Toto snížení se týká plátců daně z kategorie živnostníků, společností s ručením omezeným, kde je jediným společníkem fyzická osoba, nebo uplatňujících čtvrtletní zdaňovací období.